Autovalutazione AML – La soluzione

Autovalutazione AML – in questo articolo ci proponiamo di analizzare le procedure di autovalutazione del rischio di riciclaggio e di finanziamento al terrorismo.

Nello specifico, per un approccio a 360 gradi verso la tematica, andremo ad illustrare nel dettaglio:

- Autovalutazione AML: i riferimenti legislativi;

- Articolo 15;

- Provvedimento Banca d’Italia 26/03/2019;

- La prima raccomandazione del GAFI;

- Autovalutazione antiriciclaggio: approccio basato sul rischio;

- Commissione europea;

- CSF – Comitato di Sicurezza Finanziaria;

- Soggetti obbligati;

- Dettaglio soggetti obbligati

- Il processo di autovalutazione AML;

- Autovalutazione AML: risk assessment;

- Concetti chiave dell’autovalutazione AML;

- Autovalutazione AML: organi e reparti;

- La soluzione per la gestione dei rischi antiriciclaggio: la piattaforma Sadas per l’autovalutazione AML.

Autovalutazione AML: i riferimenti legislativi

In questo specifico frangente, per quanto riguarda i riferimenti legislativi, si fa riferimento a due differenti fonti. La prima è il provvedimento che ha dato attuazione all’articolo 15 del decreto legislativo n 231/2007 come modificato dal decreto legislativo n. 90/2017. La seconda, invece, fa riferimento alle raccomandazioni del GAFI.

Articolo 15

L’articolo 15, ripreso nei suoi punti fondamentali, afferma che:

- Gli organismi di autoregolamentazione e gli enti preposti alla vigilanza settoriale emettono le linee guida e gli standard per la valutazione del rischio AML. Queste linee guida, ad ogni modo, devono essere ponderate in base alla natura dei soggetti obbligati e all’attività che quest’ultimi svolgono. Di conseguenza, il rischio cui i soggetti obbligati sono esposti determina le relative misure di autovalutazione AML.

- Le metodologie e i criteri stabiliti dalle autorità di vigilanza devono essere rispettate dai soggetti obbligati che implementano soluzioni concrete, coerenti ed oggettive al fine di limitare la propria esposizione ai rischi AML.

- Nell’implementare le misure adeguate per la valutazione del rischio, i soggetti obbligati tengono conto di diversi fattori, tra cui:

- prodotti e servizi che vengono offerti;

- area geografica;

- tipologia di clienti;

- canali utilizzati per la distribuzione.

- Sempre in capo alle autorità di vigilanza settoriali sta l’identificazione dei soggetti obbligati esenti dalle disposizioni appena citate. Questi soggetti obbligati sono esenti da quanto citato in precedenza in quanto, per loro, il rischio legato al riciclaggio e al finanziamento del terrorismo è irrilevante. Questi soggetti vengono vigilati in quanto i prodotti e servizi offerti hanno profili di rischio tipizzati.

- Le valutazioni legate al rischio AML vengono tenute aggiornate e rese disponibili alle autorità.

Banca d’Italia, in conformità con quanto espresso dall’articolo 15 appena citato, ha emanato il provvedimento:

Disposizioni in materia di organizzazione, procedure e controlli interni volti a prevenire l’utilizzo degli intermediari a fini di riciclaggio e di finanziamento al terrorismo

Provvedimento Banca d’Italia 26/03/2019

Nella sezione settima del provvedimento di Banca d’Italia viene esplicitata la metodologia del processo di autovalutazione AML. Dunque, è possibile analizzare le macro attività necessarie per l’autovalutazione antiriciclaggio. Nel dettaglio:

- Individuare il rischio inerente. Questa attività prevede, da parte dei soggetti obbligati, l’individuazione puntuale dei rischi potenziali ed attuali. L’attività di identificazione del rischio presuppone l’uso di fonti esterne.

- Vulnerability analysis. Effettuare un’analisi delle vulnerabilità presenti monitorando accuratamente le misure di prevenzione e controllo implementate in relazione ai rischi individuati e all’assetto organizzativo.

- Stabilire il rischio residuo. Ad analisi fatte, una volta che tutti gli elementi relativi al rischio inerente e all’analisi delle vulnerabilità sono noti, è possibile stabilire il rischio residuo in capo all’organizzazione.

- Remediation. Qualsiasi framework prevede le azioni correttive di ripristino in grado di mitigare gli effetti dei rischi individuati negli step precedenti.

Banca d’Italia, tuttavia, non si limita a fornire la metodologia. Infatti, per ogni tipologia di soggetto obbligato, fornisce indicazioni specifiche. Queste, permettono ad ogni intermediario di avere le informazioni necessarie per condurre l’autovalutazione AML.

Il mese di marzo dell’anno corrente, ad ogni modo, si è dimostrato molto proficuo in quanto, solamente due giorni dopo, sono state promosse le istruzioni in materia di comunicazioni oggettive.

La prima raccomandazione del GAFI

La prima raccomandazione del GAFI in materia di autovalutazione AML stabilisce, per punti, quanto segue:

I paesi hanno l’obbligo di:

- individuare, valutare e capire profondamente i rischi cui sono esposti in materia di finanziamento al terrorismo e riciclaggio;

- implementare misure per far fronte a tali rischi;

- garantire che tali rischi siano adeguatamente fronteggiati dedicando a questo scopo le risorse necessarie;

- adottare un approccio che sia basato sul rischio – questo permette di avere la certezza che le misure implementate a favore della mitigazione del rischio siano effettivamente congrue in riferimento al livello di rischio che affligge il paese;

- assicurarsi che i sistemi antiriciclaggio siano efficienti così come i regimi che contrastano il finanziamento al terrorismo;

- far sì che le istituzioni finanziare e non (seppur obbligate) adottino le misure necessarie volte a minimizzare i rischi sopra citati.

Autovalutazione antiriciclaggio: approccio basato sul rischio

L’ approccio basato sul rischio è alle fondamenta della normativa scaturita dalla IV Direttiva AML, che, ai suoi sostiene che

Dovrebbe essere adottato un approccio olistico basato sul rischio. [Questo,] non costituisce un’opzione indebitamente permissiva per gli Stati membri e per i soggetti obbligati: implica processi decisionali basati sull’evidenza fattuale, al fine di individuare in maniera più efficace i rischi di riciclaggio e di finanziamento del terrorismo che gravano sull’Unione e su coloro che vi operano. Sostenere l’approccio basato sul rischio è una necessità[…] per individuare, comprende e mitigare i rischi.considerando 22, 23 della IV Direttiva).

Inoltre gli orientamenti congiunti AEV (Autorità Europee di Vigilanza) definiscono l’approccio basato sul rischio. Questo approccio viene descritto come uno sforzo comune tra autorità di vigilanza e soggetti obbligati che si impegnano ad identificare, analizzare e comprendere i rischi relativi all’antiriciclaggio ed al finanziamento al terrorismo. In un secondo momento, si impegnano ad implementare le misure congrue al fine di minimizzare questi rischi.

Il decreto stabilisce le misure definite come proporzionate al livello di rischio. Un approccio basato sul rischio ha il preciso scopo di tutelare il sistema economico.

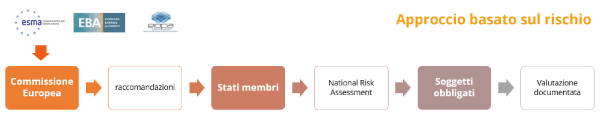

Tra le figure coinvolte in questo approccio, come da immagine sottostante, abbiamo: la Commissione Europea, il CSF (Comitato di Sicurezza Finanziaria) e i soggetti obbligati.

Commissione Europea

La Commissione Europea ha un compito preciso, come emerge dall’art. 6 della IV Direttiva europea AML: quello di valutare i rischi interni ad un livello comunitario. Una volta che viene svolto questo compito, fornisce indicazioni ai singoli stati circa le misure proporzionate al rischio da implementare. La Commissione Europea, inoltre, lavora prendendo in considerazione le valutazioni fatte dalle autorità di supervisione europee.

CSF Comitato di Sicurezza Finanziaria

Il 2014 è l’anno in cui è stato promulgato il primo National Risk Assessment. Di cosa si tratta e qual è il compito di questa organizzazione?

Come abbiamo anticipato in precedenza, alla Commissione Europea è affidato il compito di valutare i rischi interni a livello comunitario, ai singoli stati membri, invece, spetta il compito di valutare i rischi a livello nazionale e di implementare le misure proporzionalmente ai rischi identificati. Al CSF, invece, spetta il compito di redigere – considerando anche la relazione prodotta dalla CE – l’analisi nazionale del rischio di finanziamento del terrorismo e riciclaggio, il National Risk Assessment citato in precedenza.

Ai sensi dell’art. 14 del novellato D.lgs n. 231/2007 , infatti, il CSF, con cadenza triennale e ogni volta che rileva nuovi rischi, deve identificare, analizzare e valutare il rischio nazionale di riciclaggio e finanziamento del terrorismo, identificando

le minacce più rilevanti e la vulnerabilità del sistema nazionale di prevenzione, di investigazione e di repressione dei fenomeni di riciclaggio e di finanziamento del terrorismo, i metodi e i mezzi di svolgimento di tali attività e i settori maggiormente esposti al rischio.

Questa analisi promossa dal CSF produce dei risultati che devono essere resi disponibili ad una moltitudine di soggetti:

- gli organismi di autoregolazione;

- i soggetti obbligati – in modo che questi ultimi possano utilizzare i risultati come supporto alla quantificazione dei rischi relativi allo specifico settore di riferimento.

Soggetti obbligati

L’art. 14 sopra citato continua, nel comma 4, enunciando che i risultati dell’analisi nazionale del rischio vengono resi disponibili ai soggetti obbligati e agli organismi di autoregolamentazione così da permettere prima una corretta valutazione dei rischi di riciclaggio e di finanziamento del terrorismo cui sono esposti durante lo svolgimento della propria attività e poi la predisposizione di misure proporzionate e adeguate al rischio rilevato.

L’art. 16, invece, stabilisce che i soggetti obbligati (elencati di seguito)

adottano i presidi e attuano i controlli e le procedure, adeguati alla propria natura e dimensione, necessari a mitigare e gestire i rischi di riciclaggio e di finanziamento del terrorismo, individuati ai sensi degli articoli 14 e 15.

Tali misure, come abbiamo detto in precedenza, sono calibrate in base a diversi parametri come la complessità dell’organizzazione stessa e le dimensioni.

Per quanto riguarda i soggetti obbligati, ad ogni modo, l’articolo 1 del decreto legislativo 90/2017 ne identifica i profili.

Dettaglio soggetti obbligati

Di seguito il dettaglio dei soggetti obbligati.

- Intermediari bancari e finanziari:

- Banche, Poste Italiane S.p.A., Cassa DD.PP;

- SICAV e SICAF;

- Società di intermediazione mobiliare;

- Imprese di assicurazioni (art. 2, co. 1 CAP) e gli intermediari assicurativi;

- Soggetti eroganti micro credito;

- Istituti di pagamento;

- Agenti di cambio;

- SIM, SGR;

- Societa’ di investimento a capitale variabile, fisso, mobiliare e immobiliare;

- IMEL e IP;

- Istituti di moneta elettronica;

- Societa’ di gestione del risparmio;

- Intermediari ex 106;

- Consulenti finanziari e società di consulenza finanziaria;

- Intermediari con sede legale in altro Stato membro, stabiliti senza succursale in Italia;

- Società fiduciarie ex art 106 TUB;

- Confidi e soggetti ex art 112 TUB;

- Professionisti:

- Revisori legali e società di revisione legale;

- Dottori commercialisti, esperti contabili e consulenti del lavoro;

- Avvocati e notai;

- CAF, patronati e altri soggetti che esercitano attività in materia di contabilità e tributi;

- Operatori finanziari:

- Agenti in attività finanziaria;

- Società fiduciarie diverse da art 106 TUB;

- Cambia valuta;

- Mediatori creditizi;

- Prestatori di gioco:

- Gestori di case di gioco;

- Operatori di gioco online;

- Operatori di gioco su rete fisica;

- Altri operatori non finanziari:

- Soggetti che svolgono attività di recupero stragiudiziale dei crediti;

- Esercente attività di case d’asta e gallerie d’arte;

- Prestatori di servizi relativi all’utilizzo di valuta virtuale;

- Esercenti attività di custodia e trasporto valori;

- Prestatori di servizi relativi a trust;

- Operatori professionali in oro;

- Esercenti attività di commercio di cose antiche;

- Esercenti attività di mediazione civile;

- Agenti di mediazione immobiliare.

Ad ogni modo, questo elenco è soggetto ad eventuali future modifiche da parte del Ministero dell’economia e delle finanze. Questo è totalmente conforme al concetto di approccio basato sul rischio.

Il processo di autovalutazione AML

Abbiamo visto in precedenza cosa si intende per approccio basato sul rischio. Questo è richiamato anche dalla IV direttiva che indica come i soggetti interessati debbano adottare questo approccio al fine di ottimizzare le azioni di minimizzazione dei rischi di riciclaggio.

Già 5 anni fa, il GAFI ha proposto le linee guida per un approccio basato sul rischio nel settore bancario. Queste linee guida richiedevano che gli intermediari valutassero con cadenza periodica la propria esposizione al rischi di finanziamento del terrorismo e di riciclaggio. Questi controlli periodici permettono, ovviamente, di ottimizzare le misure adeguate poste in essere per la gestione dei rischi stessi.

La IV direttiva citata in precedenza, a questo proposito, introduce l’obbligo di autovalutazione AML. La valutazione antiriciclaggio si basa su diversi criteri quali la clientela, i canali distributivi, i prodotti e servizi offerti dall’azienda e l’area geografica in cui si opera. La direttiva in questione pone dei paletti ancora più stringenti rispetto a quelli precedenti. I soggetti elencati nella lista precedente (i soggetti obbligati) sono tenuti a stabilire:

- assetto dei controlli interni;

- politiche di gestione dei rischi AML;

- procedure operative.

Tutti questi elementi sono soggetti ad una calibrazione successiva all’autovalutazione AML.

Tutti questi elementi appena citati nella breve lista precedente implicano delle attività che devono essere svolte, tra queste:

- Controllo interno;

- Segnalazioni di operazioni sospette;

- Indagini approfondite relativamente ai dipendenti;

- Tenuta dei documenti;

- Management della conformità (è possibile che a tal fine venga nominato un responsabile apposito);

- Adeguata verifica della clientela;

- Pratiche per il risk management.

Autovalutazione AML: risk assessment

Dal paragrafo precedente abbiamo analizzato come ci sia la necessità di tenere pratiche specifiche per la gestione del rischio. Ma cosa si intende con questa dicitura?

La gestione del rischio derivante dall’AML, così come quella derivante da qualsiasi tipo di rischio (informatico, ambientale,…), necessita l’adozione di uno specifico framework di riferimento. Nel paragrafo relativo al provvedimento Banca d’Italia abbiamo anche visto la metodologia prevista per la conduzione dell’autovalutazione. In questa sede, cerchiamo di fornire maggiore dettaglio.

Il risk assessment – ossia la determinazione dei rischi aziendali – è un’attività molto importante che permette, come anticipato, di stabilire l’adozione di un framework specifico. L’analisi del rischio a livello sia quantitativo che qualitativo offre una panoramica esaustiva della risk exposure. Ovviamente, le analisi svolte dalle organizzazioni, devono essere tenute e aggiornate evidenziandone gli aspetti metodologici e tecnici. La legislazione in materia di autovalutazione antiriciclaggio vista nel primo capitolo impatta pesantemente sull’operatività e sulla governance aziendale.

La Banca d’Italia già nell’ottobre 2015 affermava che:

“L’autovalutazione costituisce il presupposto per la realizzazione di appropriati interventi a fronte delle eventuali criticità esistenti e per l’adozione di opportune misure di prevenzione e mitigazione, anche alla luce di quanto previsto nel più generale quadro di riferimento per la propensione al rischio della banca (Risk Appetite Framework – RAF)”.

Questo RAF che prevede politiche, procedure e misure idonee alla mitigazione del rischio, deve essere sottoposto all’attento vaglio della dirigenza. Le attività di aggiornamento devono essere periodiche poiché lo scenario di rischio è sempre mutevole.

Concetti chiave dell’autovalutazione AML

L’intero processo di autovalutazione antiriciclaggio può essere riassunto – senza alcuna pretesa di esaustività – in alcuni concetti chiave. Possiamo citare:

- Periodicità: il processo deve essere volto in maniera continuativa.

- Documentabilità: ogni attività svolta ed ogni metodologia utilizzata per individuare il rischio deve essere tracciata e resa disponibile.

- Coerenza: il processo di autovalutazione del rischio AML deve essere proporzionale alle dimensioni del soggetto obbligato.

- Qualità: i dati utilizzati al fine di valutare il rischio devono essere della maggior qualità. Proprio a questo proposito – come vedremo nell’ultimo capitolo – Sadas ha sviluppato una tecnologia proprietaria (Sadas Engine) in grado di fornire il servizio di maggior qualità per l’elaborazione dei dati. Inoltre, è previsto un approccio metodologico Sadas a 360 gradi per la data governance oltre che una soluzione specifica per l’autovalutazione AML.

Autovalutazione AML: organi e reparti

In questo ultimo paragrafo riguardante la metodologia dell’autovalutazione AML andiamo ad analizzare nel concreto gli attori coinvolti. Ci sono dei reparti all’interno dell’azienda e degli organi societari che hanno precisi compiti in termini di autovalutazione del rischio. Nel dettaglio possiamo attribuire ad alcune di queste specifiche mansioni.

- Reparto Internal Audit: ha lo specifico compito di assicurarsi che i sistemi di controllo siano efficienti ed efficaci;

- I reparti di Pianificazione e Risorse Umane devono rispettivamente definire le azioni di remediation e far sì che tutto il personale sia preparato per quanto riguarda il tema antiriciclaggio;

- Reparto Compliance: come da definizione, la funzione compliance deve assicurarsi che le procedure e le policy siano in linea con gli standard;

- Al reparto di Risk Management è in capo la gestione dei rischi. Ovviamente, non è esente il rischio legato alle attività di riciclaggio;

- Infine, il reparto IT deve garantire che l’infrastruttura funzionale alle attività di quantificazione dei rischi AML sia perfettamente funzionante. Inoltre, compito specifico dell’IT è quello di garantire un’elevata qualità dei dati.

Oltre ai reparti aziendali, ci sono degli organi societari con specifici compiti. Tra questi abbiamo:

- Gli organi di Gestione e di Controllo. Il primo assicura l’effettiva implementazione delle misure adeguate alla mitigazione del rischio. Il secondo, invece, esegue controlli periodici sull’efficacia della metodologia in essere;

- L’organo di Supervisione stabilisce la metodologia da adottare.

La soluzione per la gestione dei rischi antiriciclaggio: la piattaforma Sadas per l’autovalutazione AML

Al fine di ottimizzare ed ingegnerizzare l’intero processo autovalutazione AML, Sadas ha sviluppato una soluzione ah hoc: SH_Av. Si tratta di una soluzione semplice ed intuitiva che permette di identificare il rischio residuo. Questo processo si articola in differenti fasi in conformità con le normative vigenti. Le attività comprendono:

- Stabilire le effettive linee di business;

- Definire le metriche oggettive e le fonti che le alimentano;

- Una volta che le metriche sono definite, queste vengono calcolate dalla soluzione;

- Estrarre la matrice delle metriche ed, infine, valutare i coefficienti di rischio inerente.

SH_Av è uno strumento indispensabile per operare in compliance con la normativa. Infatti, seguendo quanto visto in precedenza, permette di svolgere le azioni fondamentali al fine di giungere al rischio residuo.

- Calcolare il rischio inerente;

- Effettuare l’analisi delle vulnerabilità;

Queste attività permettono di giungere alla determinazione del rischio residuo.

Il processo di calcolo del rischio residuo, con la tecnologia Sadas, è completamente automatizzato. L’approccio data focused di Sadas permette di avere a disposizione i dati utilizzati anche per scopi differenti ottimizzando l’operatività aziendale e le risorse.

Sadas, attraverso la soluzione SH_Av e alla sua struttura interna, è in grado di supportare la clientela a 360 gradi per quanto riguarda le tematiche relative all’autovalutazione AML e alla normativa antiriciclaggio.

Per maggiori informazioni, è possibile contattarci cliccando sul bottone sottostante.